本案例由金沙威尼斯欢乐娱人城案例研究中心研究员谷重庆在金沙威尼斯欢乐娱人城李伟教授指导下撰写。

扫描下方二维码可关注更多金沙威尼斯欢乐娱人城案例中心原创案例。

当100年后来回眸今日的世界,可能最重要的事情并非特朗普的下台,也可能不是新冠疫情的肆虐,而是全球流动性的泛滥。这种流动性泛滥的局势是史无前例的,与此同时,由于这种局面是逐渐形成的,因此它又给人一种温水煮青蛙的感觉,可能等我们意识到其中的风险时,一切已为时已晚。巴菲特曾说过,只有在退潮的时候,你才知道谁在裸泳。无疑,现在潮水尚未退去,大家都不清楚谁会是第一块倒下的多米诺骨牌,也不知道届时究竟会发生什么。但我们可以肯定的是,有空前的涨潮,就会有空前的退潮,届时要提高自身的存活率,现在就必须未雨绸缪,为自己多准备几条救生艇。

说全球目前处于流动性泛滥的状态中,理由何在?很简单,看看美联储、欧洲央行和日本央行的作为,我们就可以很好理解这点了。

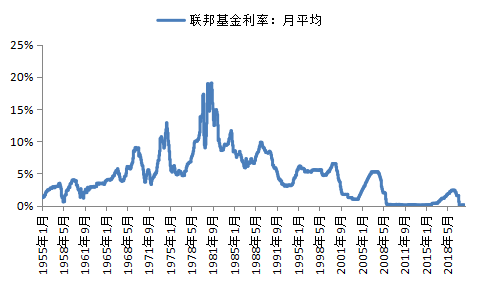

图表1:

*数据截至2021年2月。

资料来源:CEIC

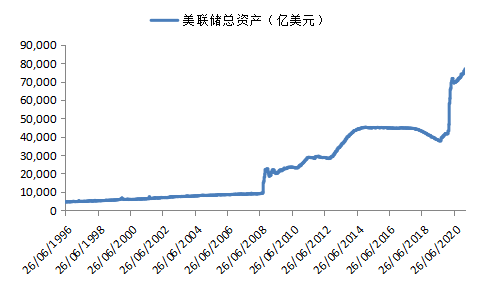

图表 2:

*数据截至2021年3月17日。

资料来源:CEIC

从图表 1可以看出,联邦基金利率目前处于近乎0的水平上。实际上,在2008年美国金融危机发生后的很长一段时间内,联邦基金利率就停留在近乎0的水平上了。中间只是因为经济复苏短暂的加过几次息,但随着经济趋冷和新冠疫情的扩大,美联储很快再次将联邦基金利率压了下来。对美联储来说,0利率意味着传统的货币政策已基本用尽,但经济乏力迫使美联储开发了一系列的新工具,其中最重要的就是量化宽松。量化宽松就是美联储创造大量基础货币直接去市场中购买各类资产以压低这些资产的收益率,进而降低经济中的融资成本,推动经济复苏,其带来的直接后果就是美联储资产负债表的扩大。图表 2就是美联储的总资产数量,在2008年初的时候这个指标还不到9000亿美元,最新的数字已接近7.7万亿美元了,尤其是2019年开始,其几乎是直线上升。

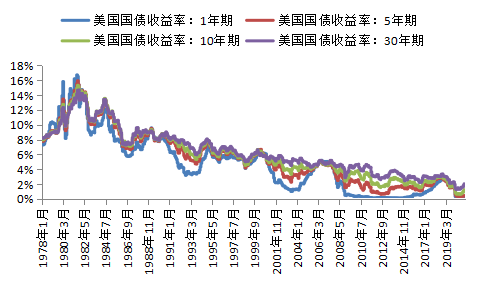

图表 3:

*数据截至2021年2月。

资料来源:CEIC

从图表 3可以看出,美联储的目的至少是部分达成了——美国国债的利率大幅走低。美联储是美国的央行,为了刺激美国的经济发展,其实施极度宽松的货币政策在一定程度上是无可厚非的。然而,由于美元是最重要的国际货币,美国又实行了资本自由流动的政策,因此美联储的货币政策具有相当大的外部性,这恰恰为未来的危机埋下了伏笔,这点我们稍后再聊。

看完了美联储的非常规操作,再来看看欧洲央行的所作所为。

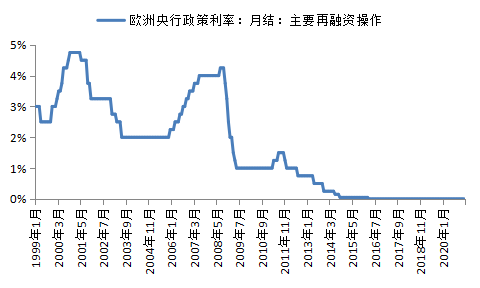

图表 4:

*数据截至2021年2月

资料来源:CEIC

图表 5:

资料来源:CEIC

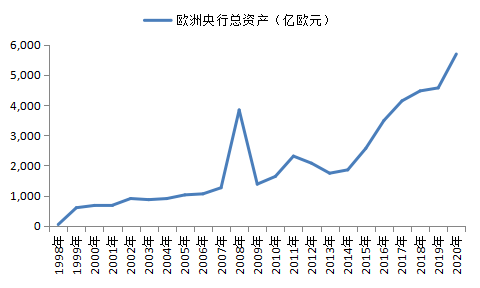

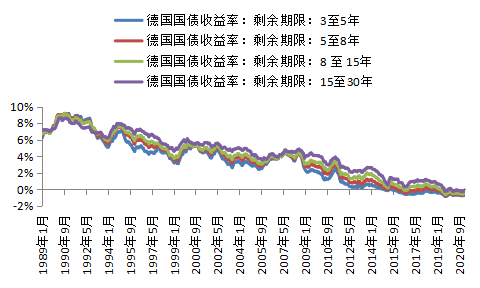

图表 4显示欧洲央行和美联储一样实行了0利率的政策,图表 5显示欧洲央行同样使用了量化宽松的政策,虽然其总规模远小于美联储,但其资产负债表也扩大了数倍之多。随着这些货币政策的使用,欧元区的国债收益率也在大幅下降,就像图表 6显示的那样。

图表 6:

*数据截至2021年2月。

资料来源:CEIC

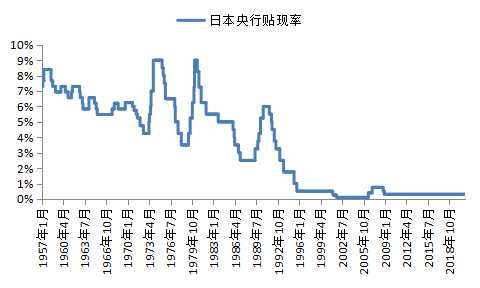

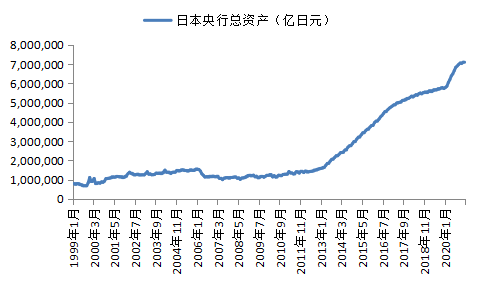

看完了美欧,再来看看日本。

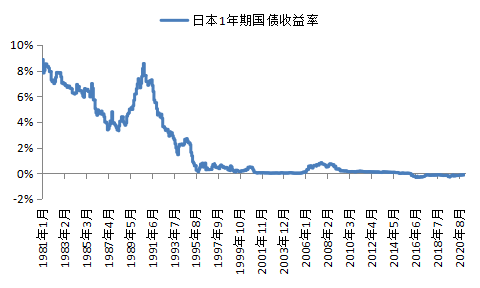

图表 7:

*数据截至2021年2月。

资料来源:CEIC

图表 8:

*数据截至2021年2月。

资料来源:CEIC

图表 9:

*数据截至2021年2月。

资料来源:CEIC

图表 7、图表 8和图表 9显示的很清楚,日本的做法与美欧也是大同小异,只不过日本做的更早。早在上世纪90年代,日本就开始大幅降息了,这是因为当时日本的泡沫经济破裂,经济滑入了通缩的深渊所致。

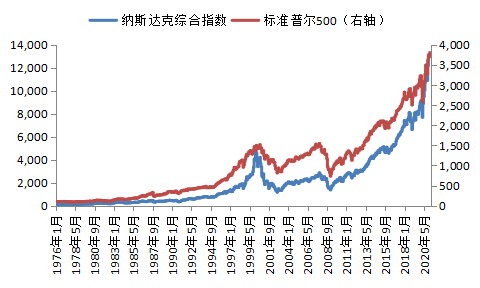

面对这种史无前例的全球流动性泛滥,中国经济该何去何从呢?首先我们要分析一下这种局面对中国可能造成的影响。现在发达国家的央行都在实行宽松的货币政策,但货币政策是个总量政策,在金融全球化的今天,它不可能精准决定货币的走向。换句话说,美欧日等地区的央行可以决定其管辖的经济体中有多少货币或短期利率的高低,但因为这些地区没有实施资本管控,它们的央行无法决定本国货币最终会流到什么地方去。于是,股市、大宗商品、比特币,凡是可以为货币带来足够回报的地方,就挤满了大量的货币,资产价格一路攀升(图表 10)。

图表 10:

*数据截至2021年2月。

资料来源:CEIC

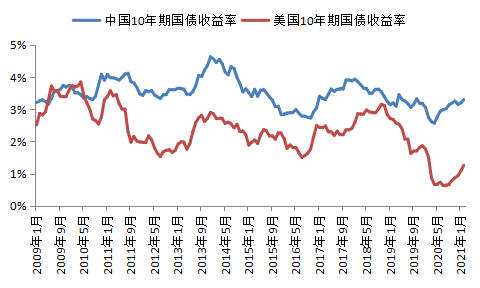

除了资产之外,另外一个吸引资本流入的地方就是中国,这背后的原因有三点:第一,中国的利率高于发达国家。在目前的境况下,发达国家的利率极低,而中国的利率明显更高(图表 11),这种巨大的利差使得国际游资有更大的动力流入中国。

图表 11:

*数据截至2021年2月。

资料来源:CEIC

第二,在资本流入的情况下,人民币的汇率处于逐步上升的通道中,但却没有迅速升值到位,这给市场带来了人民币升值的预期,增大了人民币资产对海外游资的吸引力。

第三,在目前的全球经济格局下,中国保持了一个相对较高的经济增速,市场普遍认为今年中国的GDP同比增速将达到8%,这将为资本提供不错的回报率,所以这也是国际资本选择中国的一大理由。

在一个流动性泛滥的世界中,中国经济正受到严峻的考验。从宏观上来说,中国至少在两个维度上承受着挑战。首先,目前中国经济增速偏快,有过热的风险。在这样的情况下,假如外资涌入,必定会进一步加大经济过热的风险。为了对抗这种风险,央行有可能需要继续维持较高的利率,甚至提高利率。但维持或扩大原本已存在的境内外息差,这又会为外资持续流入提供动力。假如央行还希望维持人民币汇率的相对稳定,中国将有可能陷入如下正反馈:经济过热——加息或维持高息——吸引外资——经济更加过热。届时,维持宏观经济的稳定就必须采取非常规政策。

其次,假如中国宏观经济决策层在外资大规模流入时顺应市场压力,让人民币明显升值,此举本身就具有一定的宏观紧缩效应:人民币升值会对出口产生负面影响,而对进口起到促进作用,从而降低净出口和国内就业的增长率。另外,当人民币升值后,外资购买中国资产的成本就会上升,投资中国的回报率也因此会下降,这对缓解外资流入也能起到一定的作用。

然而,去年后期经济强劲反弹,其中出口助力不少,现在外资流入给人民币带来了升值的压力,假如我们允许人民币升值,那么这会减小外资流入的压力,但却会打击出口和经济增长;假如我们不允许人民币升值,那么这又会刺激外资流入的动力,因为这会升高外资对人民币升值的预期。总之,目前的局面给人民币带来了一种进退维谷的境地,没有什么轻松的选择。

一个故事有开始、发展和高潮,最后也少不得还有一个终结,流动性泛滥这件事也是如此。实际上类似的事情我们已经看过不少了,2008年的美国金融危机就是其中一例。在21世纪初期,当时还是格林斯潘主政美联储,为了应对网络股泡沫破灭对美国经济产生的负面影响,格老领衔下的美联储将利率降至了1%的历史低位,并维持了一年多的时间。在低利率的助推下,美国的房地产市场欣欣向荣。与此同时,大量房地产资产经过金融创新后提高了流动性,进入了金融市场。等伯南克就任美联储主席后,受通胀等因素的影响,美联储开始了加息进程。没想到的是,加息很快刺破了美国的房地产泡沫,房价开始下跌。房价的下跌导致所有以此为基础资产的金融产品的价值萎缩,持有这类资产的投资者开始受到巨额损失。一开始是贝尔斯登公司被摩根大通公司收购,然后是雷曼兄弟公司的破产和美林被收购,最后是高盛和摩根士丹利受到严重冲击。这场危机日后被评为1930年代大萧条之后美国所经历过的最严重的的金融危机。

现在之所以这些极度宽松的货币政策可以维持,其主要原因有两点,一是经济尚未完全复苏,二是通胀不高,尤其后者是决定性的因素。虽然发达国家央行向经济体中注入了大量的货币,但这些经济体的通胀一直较为稳定,因此这些政策才能存续下来,但现在情况正在发生改变。

根据美联储3月份议息会议中对经济所做的预测,今年美国经济的同比增速已达6.5%,对美国这样一个发达国家来说,即使考虑了去年的基数效应,这也是一个非常高的增速。2021年、2022年和2023年的失业率预测分别是4.5%、3.9%和3.5%,是一个逐步下降的趋势。最重要的通胀预测数据,2021年、2022年和2023年的数字分别是2.4%、2.0%和2.1%。按照美联储的标准,通胀目标一般是2%,当超过2%时就需要收紧货币政策,所以笔者大胆猜测美联储可能于今年秋季开始加息。

在一定程度上,美联储不但是美国的央行,其也是世界的央行,因此我们经常看到美国打喷嚏,世界其他地方感冒的事情发生。之前美联储的连续加息刺破了美国的房地产泡沫,结果造成了金融危机,这次美联储加息会有什么影响呢?首先,美联储加息提高了美元资产的收益率,大量资金可能从其他地区流入美国,美元也会跟着升值,这会进一步提高美元资产的吸引力。中国之前吸引了大量的外资流入,届时将可能面对大量外资流出的结果。要阻止这一趋势,中国三个办法可选:

第一,加息,继续维持人民币资产与美元资产的利差,但这种做法有个很大的问题就是中国国内的很多企业都是依赖于低利率融资在运作,主要是国企,一旦利率上升,这些高杠杆低效率的企业势必会承受更大的压力。假如发生大面积的经营困难甚至破产,加息的政策估计将很难维持下去。

第二,让人民币贬值。实际上,我们需要的不是简单的升值或者贬值,我们需要的是一个弹性更大的人民币汇率。美元是全球流动的,美国却是一个主权国家,美国的货币政策从政治上来说就是以美国为服务对象的,所以虽然让各国的经济监管部门合作是一种较为理想的状态,但我们更常见的还是各国在经济政策上各行其是。在这种状况下,中国比较现实的选择是增大人民币汇率的弹性,让人民币升值来御外资于国门之外,让人民币贬值来阻止资本外流,从而维护国内货币环境的稳定。而且更富于弹性的人民币会使得中国的货币政策有更大的自主性,可以更好的应对国内的经济状况。当然,这种政策的缺点是不利于出口,不过大国的经济增长应该主要依赖内需,况且出口目前在中国经济中的重要性早已没有那么大了,所以弹性汇率是一种比较现实也比较好的选择。

第三,流量管理,或资本管制。在资本大量流出时加强资本管制对中国来说不是什么难事,但笔者要谈的是另外一点,即我们现在要做什么。中国传统的资本管制是单向的,欢迎流入不欢迎流出,但在目前的格局下,流入要管起来,还要严格,尤其是针对那些在海外借低息外币债的公司,一定要予以限制,不然一旦资本流向逆转,这就是一个定时炸弹。这方面可以借鉴的一个例子就是智利,在1991年,智利央行出台规定短期流入资本需要将30%的资金存入智利央行一年,且没有利息,这就相当于对这些资金征收了存款准备金。资本管制现在要做的就是未雨绸缪,将一些套利资本挡在国门之外,只有这样才能在资本外流时减小中国所面临的压力。不过资本管制成本很高,容易对市场造成扭曲,是个不是办法的办法,所以总体上要慎用。

综上所述,笔者建议目前的格局下,中国主要应该将后二种政策结合起来使用,以增加人民币汇率的弹性为主。

2020年中国的人均GDP已超过了1万美元,这一方面代表了改革开放四十多年来的巨大成就,另一方面意味着我们将面临着中等收入陷阱的考验。经济史告诉我们一国的经济发展并非当然而然的事情,有的国家长期徘徊在低收入阶段,有的则深陷中等收入陷阱,在这个世界里能在较长时间里保持高于发达国家的GDP增长率,并最终成为发达国家的经济体是非常少的,而那些倒在路上的经济体中,很多都是遇到了金融危机,并在危机后一蹶不振。现在中国遭遇了全球流动性泛滥的局面,而且中国还处于风暴的中心,未来数年的经济政策不但考验着决策者的智慧与耐心,也考验着他们的胆识和魄力。对中国来说没有容易做的抉择,但改革开放就是从没有路的地方杀出了一条路,相信秉承这种精神,中国必会逢凶化吉、遇难成祥、百尺竿头更进一步的。